NISAをご存知でしょうか?

NISAを利用した投資方法をご存知でしょうか?NISAを利用すると税金面の優遇が得られるものです。通常、株式や投資信託などの金融商品に投資をおこなった場合、売却して得た利益、受け取った配当に対して約20%の税金がかかります。NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる(税金がかからなくなる)制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という名称がついています。

NISAを利用するための条件

NISAは、投資で得た利益に対し税金がかからないという必見の制度です。よって投資を始めるハードルが下がったように感じますが、利用するためにはいくつかの条件がありますので、以下に詳細を記載します。

1.1人1口座

NISAを利用するためには、証券会社、銀行、資産運用会社などの金融機関で非課税口座(NISA口座)を開く必要があります。口座は日本に住んでいる20歳以上の人であれば開設できますが、1人1口座のみの利用となります。開設後は金融機関の乗り換えや後述するNISA口座タイプの変更も可能ですが、回数は年に1回のみという制限があります。

2.1年間で投資できる金額には上限がある(40万円~120万円)

一般NISAの場合、投資できる額は年間で合計120万円と上限があり、この最大投資上限額を「非課税投資枠」や「非課税枠」といいます。投資対象商品の中には、1万円前後から数万円で買うことができるものがありますので、投資の初期段階では、この非課税枠と相談して投資を行うことをおすすめします。

3.対象は新規に購入した商品のみ

NISAで非課税となる対象は、NISA口座を通じて新たに購入した金融商品です。すでに投資をしている人の場合、別の一般口座や特定口座で保有している株、投資信託などの金融商品をNISA口座に移すことはできないので注意が必要です。

4.非課税期間には期限がある(5~20年)

NISAでは、非課税適用の期間には期限があります。一般NISAの場合は最長5年間なので、2020年に購入した金融商品の利益は2024年まで非課税で受け取ることができます。また5年間、限度額まで商品を購入し続ければ、最大600万円(年間非課税枠120万円×5年)分の金融商品を非課税でもつことができます。

上記の5年の非課税期間が終わるときは、手続きをなにもしなければ自動的に課税口座に移されます。手続きをした場合、満期の金融商品を翌年以降の非課税枠に移す(ロールオーバー)ことができるため、非課税期間を延長することができます。

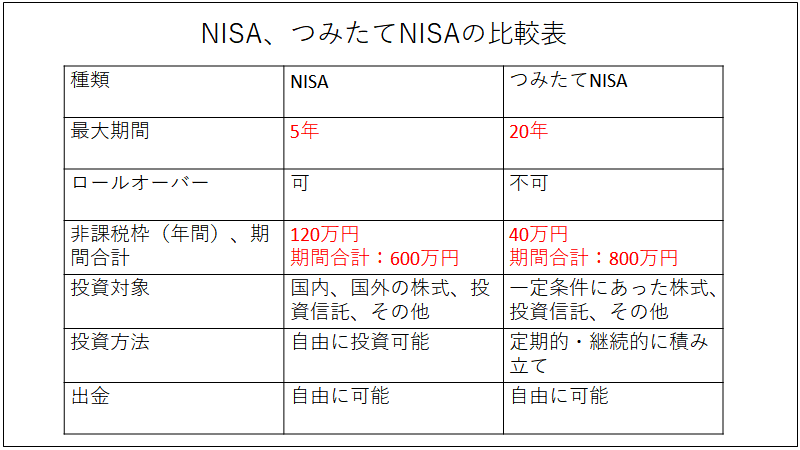

NISAの種類を比較する

NISAには現在3種類の口座タイプがあり、それぞれ仕組みが異なっていますので、それらの紹介とメリット・デメリット、利用をおすすめする人を合わせて記載します。

1.一般NISA

最も一般的なものが「一般NISA」です。1年間の非課税枠が120万円、非課税期間は最長5年間です。主に国内・海外株式、ETF(上場投資信託)、投資信託を中心とした金融商品に投資できます。対象となる商品の種類は豊富で、国内の投資信託で6000種類以上、外国株式も含まれています。

・メリット

1.資金の引き出しや投資のタイミングが自由、取り扱い商品も豊富

後述する「つみたてNISA口座」とは違い、一般NISA口座はいつでも資金の引き出しや、再投資が可能で、自由度の高い口座となっています。また、投資を行うタイミングや投資を終了するタイミングが自由で、取り扱っているNISA対象の商品も、一般的な証券口座とほとんど同じです。つまり、一般NISA口座は、非課税枠120万円の範囲で、一般的な証券口座と同じ感覚で節税しながら投資を行うことができます。

・デメリット

1.ロールオーバーなどで別途手続きが必要、最悪の場合は、損失した状態で税金を払う必要がある

前述のとおり、一般NISAの非課税期間は最長5年間です。5年経過した満期の金融商品は翌年以降の非課税枠に再度移さなければ(ロールオーバー)、課税対象となってしまいます。さらに、その満期の商品が損失を出している状態で売却した場合は税金を支払わなければいけない、ということになります。

例えば、120万円購入した株式商品が5年満期時に80万円まで値下がりしていたとします。この場合、ロールオーバーしなければ、自動的に課税枠に切り替わり80万円で購入したと同様に扱われる事になります。そして課税枠への移管後、100万円で売却した場合、80万円との差額で利益の20万円に対して課税され約4万円の税金を支払うことになります。つまり、当初の120万円での購入に対して、実質20万円の損失が発生したにもかかわらず約4万円の納税が必要になる、というケースです。

2.損益通算、繰越控除ができない

一般的なの証券口座で株式などを購入して売却した際に損失が発生した場合、他の株式などと利益を相殺することが可能です。これを損益通算制度といいます。

更に、その年トータルで損失の場合であれば、確定申告をすることで、その年の損失額を翌年に繰り延べること(最大で3年間)が可能です。これを繰越控除制度といいます。

NISA口座では上記2つの制度を利用することができません。つまり、NISA口座で利益が出た場合は非課税でお得に投資ができたといえますが、損失が出た場合は他の損失との通算ができずに想定外の損をしてしまうことになります。

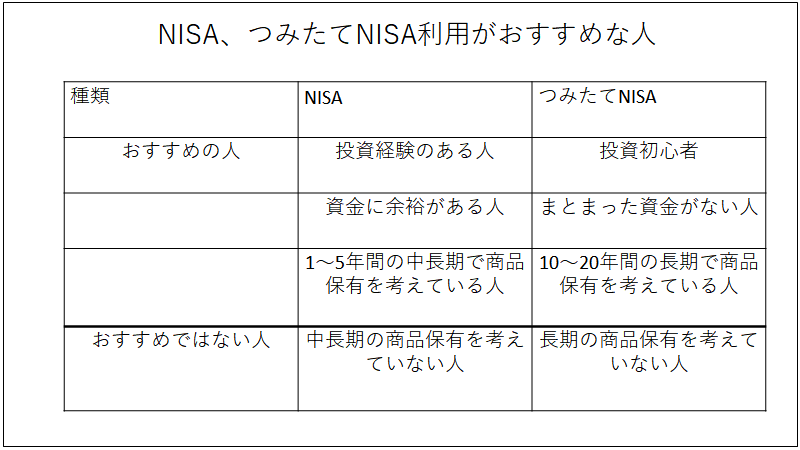

・一般NISA口座の利用がおすすめの人、おすすめではない人

前述のメリット、デメリットをもとに、一般NISA口座利用がおすすめの人、おすすめではない人は下記のようになります。

◆おすすめの人

・ある程度投資の経験があり、損益通算などの計算を自分で行える人

・5年後に保有株が損失している場合も踏まえ、ロールオーバー手続きを忘れずに行うことができる人

・長期的(1~5年)に商品を保有する投資スタイルの人

◆おすすめではない人

・デイトレードなど短期的な投資を行う人、

(売買を短期的に繰り返すことで一般NISA口座の非課税枠はすぐに使い切ってしまうことになります。)

2.つみたてNISA

つみたてNISAは2018年1月からスタートした長期・積立・分散投資を支援するための非課税制度です。1年間の非課税枠が40万円、非課税期間は最長20年間です。毎月積み立てで購入ができるので少額から投資を始めることができます。また対象商品も、金融庁が選定した投資信託(公募株式投資信託とETF)に限られるため、一般的に資産変動のリスクが低いです。

・メリット

1.積立型なので「買いのタイミング」を迷う必要がない

つみたてNISAの場合は設定した間隔で自動的に買い付けるので、買いのタイミングを判断する必要や手間がありません。例えば積立投資などで毎月一定額を積み立てると、価格が高いときには少なく、安いときには多く買い付けるため、毎月一定量を買う方法よりも、結果的に買付単価を抑えられることになります。これはドルコスト平均法とよばれています。

2.非課税枠を長期間利用できる

つみたてNISAは年間40万円までの非課税枠で、期間は20年まで長期で保有することができます。仮に毎年40万円を投資したとすると、40万円×20年=800万円の資金を、運用益非課税で投資できることになります。

3.資金の引き出しや投資のタイミングが自由

つみたてNISAは積み立てた資産をいつでも好きなときに必要な分だけ売却して、口座からお金を引き出すことが可能です。つみたてNISAと比較されることの多いiDeCo(個人型確定拠出年金)の場合は、「老後資金づくり」が目的のため、60歳より前にはお金を一切引き出すことができないので、その点は大きなメリットと言えます。

・デメリット

1.投資可能な商品の種類が少ない

つみたてNISAは金融庁が「長期」「積立」「分散」の投資に適していると判断した投資信託などが対象となっています。なので、一般NISAとは、投資対象の金融商品が異なります。選べる商品は基本的にローリスクな投資信託で構成されているため短期的に利益をあげるという視点で投資をすることは難しいです。

2.ロールオーバーができない

一般NISAとは違い、つみたてNISAはロールオーバーができません。

なので、仮に20年間つみたてを行った後に損失が発生して期間が終了した場合、課税口座に移行するか、商品を売却して現金にするか、という選択肢しかなくなってしまいます。課税口座への移行は、売却時に20%の税金がかかるのでおすすめできませんので、損失が発生していても一旦現金化し、再度つみたてNISAまたはNISAを再開するという形になります。

3.損益通算や繰越控除ができない(一般NISAのデメリット2.を参照)

・つみたてNISA口座の利用がおすすめの人、おすすめではない人

◆おすすめの人

・投資初心者で、どのタイミングで商品を購入すれば良いかわからない人

・まとまった資金はないが、つみたてで投資を行いたい人(例:若年層など)

◆おすすめではない人

・20年間の積み立てを意識して投資することができない人

3.ジュニアNISAは2023年に終了するので、説明を省略します。

おわりに

以上がNISAの紹介になります。NISAを簡単にまとめると、金融商品の長期保有(5~20年)を前提として節税を行うことができる口座、ということになります。

NISA口座を利用すれば、老後の資産形成などを節税しながらお得にに進めることができるので、老後の蓄えなどを考えている人には、NISA口座の開設をおすすめします。